Cours d’introduction en finance d’entreprise

Cours d’introduction en finance d’entreprise

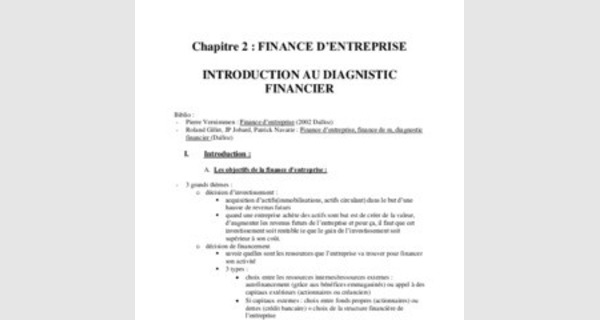

Introduction :

Les objectifs de la finance d’entreprise :

- 3 grands thèmes :

- décision d’investissement :

- décision de financement

- Partage du bénéfice de l’entreprise ; elle peut garder son bénéf pour l’autofinancement ou elle peut le distribuer aux actionnaires (= dividendes)

- analyse financière.

- acquisition d’actifs(immobilisations, actifs circulant) dans le but d’une hausse de revenus futurs

- quand une entreprise achète des actifs sont but est de créer de la valeur, d’augmenter les revenus futurs de l’entreprise et pour ça, il faut que cet investissement soit rentable ie que le gain de l’investissement soit supérieur à son coût.

- savoir quelles sont les ressources que l’entreprise va trouver pour financer son activité

- 3 types :

- choix entre les ressources internes/ressources externes : autofinancement (grâce aux bénéfices emmagasinés) ou appel à des capitaux extérieurs (actionnaires ou créanciers)

- Si capitaux externes : choix entre fonds propres (actionnaires) ou dettes (crédit bancaire) = choix de la structure financière de l’entreprise

- Choix de la politique de dividende :

- Méthode de diagnostic qui permet l’appréciation de la situation financière et des performances d’une entreprise.

L’analyse financière de l’entreprise :

- Concerne tous les partenaires économiques et sociaux de l’entreprise

- Histoire :

- = dû aux banquiers : développement et rationalisation de leur politique d’octroi des crédits

- La première problématique posée = appréciation du risque de non-remboursement

- intérêt porté à la solvabilité de l’entreprise.

- L’entreprise a aussi des créanciers commerciaux : fournisseurs

- Question : l’entreprise va-t-elle payer ses dettes ?

- Ils ne disposent pas des même garanties que les banques en plus

- Clients :

- Veulent connaître la pérennité de l’entreprise pour éviter les ruptures d’approvisionnement

- Investisseurs sur les marchés boursiers ie actionnaires :

- Intérêt à la rentabilité

- Intérêt aux résultats de l’entreprise et sa capacité à verser des dividendes

- Employés :

- Intérêt à la pérennité pour la conservation de leur emploi

- Documents utilisés :

- Etats de synthèse (bilan, compte de résultat et annexe)

- Le but de l’analyse financière est d’établir un diagnostic financier à partir de ces états de synthèse

- Analyse de la rentabilité par l’étude du compte de résultat : construction d’un tableau des soldes intermédiaires de gestion (TSIG)

- Etude du bilan permet d’apprécier la solvabilité de l’entreprise.

La rentabilité de l’entreprise : analyse du compte de résultat :

- La notion de rentabilité est au centre de l’enjeu de survie de l’entreprise

- Une entreprise non rentable (qui fait des pertes) est condamnée à +/- long terme

- La rentabilité est une condition nécessaire à la pérennité

- Le compte de résultat permet de calculer de nombreux indices de rentabilité

- Il faut d’abord calculer les SIG en construisant un tableau : le TSIG.

L’activité de l’entreprise :

- Toute analyse financière démarre par une analyse de l’activité de l’entreprise et de sa stratégie.

- Renseignements qualitatifs :

- Type d’entreprise

- Nature de l’activité :

- Taille de l’entreprise :

- Forme juridique

- Localisation géographique

- Equipe dirigeante

- Structure de l’actionnariat

- Portefeuille de produits

- Positionnement dans l’environnement (concurrence…)

- Evolution

- Conjoncture macro-éco

- les différentes activités forment un métier

- quand ces activités sont homogène : permet des synergies au niveau du métier (transferts de savoir…)

- En G : PME = 1-2 millions de CA

- Le rachat d’une entreprise ne signifie pas qu’elle avait du mal (les entreprises en faillite ne sont pas souvent rachetées…)

- L’analyse des résultats à travers les SIG :

- = retraitement du compte de résultat pour passer d’une approche comptable à une approche plus économique

- Le chiffre d’affaire :

- vente de marchandise

- + production vendue de biens

- + production vendue de services

= volume monétaire des affaires réalisées avec des tiers à l’occasion de

l’activité courante de l’entreprise

- La plupart des entreprise ont une mono activité (on y trouve que l’une des trois composantes)

- L’évaluation se fait d’abord en niveau, comme pour tous les SIG

- L’évaluation niveau du chiffre d’affaire donne une idée de la taille de l’entreprise :

- Il s’agit ensuite d’en évaluer la variation

- PME en G = 1-2 millions.

- En général, on bénéficie de trois exercices comptables en analyse financière : sur 3 ans.

- Quand la variation est supérieure à 10 % = déjà pas mal

- Une entreprise est performante quand la croissance du CA est supérieure à la croissance du marché

- Une cause d’une grande croissance du CA peut être le rachat d’entreprises.

- Quand c’est possible, on procède à une analyse sectorielle

- Comparaison de l’entreprise avec ses principales concurrentes.

L’activité :

Chiffre d’affaire (= la plus grande partie)

+ production stockée (qui a été produite mais pas vendue et qui vient augmenter les

stocks : stock final de produits finis – stock initial)

+ production immobilisée (production que l’entreprise a réalisé pour son compte propre :

ex : Bouygues qui se construit un siège social)

- L’activité doit être comparée au CA

- stocks et immobilisations = 5 % en général : si on sort des normes, cela appelle un commentaire.

- Une forte production stockée

- Une faible production stockée = signe que les produits finis sont écoulés au fur et à mesure.

- La marge brute (et marge commerciale)

- = signe de difficultés de vente

- ! : ex : si l’entreprise à racheté d’autres entreprises, elle rachète aussi leurs stocks donc ça peut être une cause.

- « marge commerciale » pour les entreprises commerciales

Activité

- coût d’achat des marchandises vendues (ie = achats consommés : ce qu’on a utilisé pour

produire)

- ! : stock de marchandise = stock initial – stock final

- une diminution des stock augmente les charges d’exploitation

- Indique l’efficacité de l’entreprise

- Combien elle produit et combien de matières premières elle utilise pour ça (activité – achats consommés)

- Pour une entreprise de service :

- Marge brute = 100 %

- Elle ne consomme presque aucun produit : elle forme un service à partir de rien

- marge brute = pour les entreprises industrielle

- achats consommés (« coût d’achat des marchandises vendues pour entreprise » commerciale)

- calcul d’un ratio financier : 2 avantages :

- rend mieux compte de l’évolution de la situation de l’entreprise

- meilleur comparaison des entreprises et des concurrentes.

- taux de marge commerciale (ou brut) = marge commerciale (brute) / chiffre d’affaire

- La valeur ajoutée :

- = Evaluation de la part de la marge commerciale dans le chiffre d’affaire

- Bon niveau quand > 40 %

- Le taux de marge brut est supérieur au taux de marge commercial

- Définition arithmétique :

- = tout ce qui n’est pas achat de matières premières et de marchandises marge brute

– autres achats et charges externes (frais de transport, postaux, électricité…)

- Taux de VA = VA / CA

- Moyenne nationale = 33 %

- Définition économique :

- = apport effectués par l’entreprise à l’œuvre nationale de production

- mesure la richesse crée par l’entreprise : permet de calculer le PIB (= somme des VA en France)

- Définition financière :

- = ce qui permet de rémunérer les facteurs de production

- = répartition en trois postes :

- L’excédent brut d’exploitation : EBE :VA

- on paye les charges de personnel : L

- on paye les impôts et taxes : redistribution de l’Etat

- ! : la TVA n’est pas prélevée à ce niveau mais au niveau des ventes (ie CA)

- en G : impôts et taxes = 5 %

- il reste la rémunération du capital : EBE

- charges de personnel

- impôts et taxes

- sert à rémunérer les créanciers et les actionnaires ie le capital de l’entreprise

- = revenu résiduel ie ce qu’il reste après avoir payé des rémunérations des autres facteurs

- l’EBE pâtit d’une baisse d’activité

- La répartition de la VA est étudiée à l’aide de ratio :

- Charges de personnel / VA = part de la VA affectée au facteur L

- EBE/VA = part affectée au K

- Disparité sectorielles selon la répartition de la VA : certains secteurs sont plus intensifs en travail que d’autres

- Dépend aussi de la conjoncture

- EBE = résultat économique résultant de l’activité courante de l’entreprise

- Il est calculé avant les choix de prévoyance (amortissement et provisions) et avant les choix financiers

- Il n’inclut que des charges et des produits correspondant à des flux financiers réels

- Il permet d’évaluer la performance d’exploitation de l’entreprise avant toutes les décision de gestions

- Pour ça on calcul le taux de marge brut d’exploitation = EBE/CA.

Résultat d’exploitation :

EBE

- Dotations aux amortissements (annuités d’amortissement s’y retrouve)

- Dotations aux provisions (l’entreprise en effectue en anticipation d’un risque)

- Reprises sur provision

- Reprises sur amortissement

- Autres produits (ex : redevances sur produits et licences) comptes résiduels, qu’on a

- Autres charges pas pu placer ailleurs

- = résultat de l’activité courante et de la politique de prévoyance de l’entreprise

- Résultat d’exploitation = somme des produits d’exploitation – somme des charges d’exploitation.

Le résultat financier :

- produits financiers – charges financières

- produits financiers = produits des

- gains de change, remontées des dividendes et filiales, produit des placements

- pertes de change : principalement intérêts payés par les entreprises sur ses emprunts : calcul du ratio : charges d’intérêt / EBE

- ce ration exprime la part de l’EBE consacrée au service de la dette qui revient aux créanciers.

- Si ce ratio est supérieur à 50 % : l’entreprise est sur endettée

- Le résultat financier dépend de la politique de financement de l’entreprise :

- Recours à la dette ou aux capitaux propres

- La plupart du temps les charges financières sont supérieurs aux produits car les entreprises oint des dettes

- Le résultat financier est en général négatif.

- Il est positif pour les entreprises comme les sociétés générales de distribution car elles ont des liquidités importantes à placer : elles tirent une part importante de leur bénéfice du placement de ces liquidités

- En G : pour l’industrie, il y a surtout des charges, les produits = prêts faits aux salariés, aux autres entreprises…

- Le résultat courant avant impôt :

- obtenu à partir de toutes les opérations habituelles

- = bilan de toute l’activité

- caractérise mieux une entreprise que le bénéfice (le bénef est plus manipulable)

- 47 % = bon niveau… (TD)

Résultat exceptionnel :

- Il est rajouté au résultat courant avant impôt

- Deux catégories de produits et charges exceptionnels :

- Sur opération de gestion

- Sur opération de capital :

- Principalement = ce qui concerne la cession des immobilisations (vente bâtiment, machine…)

- La valeur nette comptable (la valeur à laquelle la vente est inscrit dans le bilan)des élément d’actifs cédés apparaîtra dans les charges exceptionnelles sur les opérations en capital

- La plus-value = prix de cession – valeur nette comptable

- Concerne la gestion des entreprises

- Ex : pénalités, amendes fiscales

- En général il n’est pas très élevé

- Si il l’est : ça peut être le signe de difficultés (dans ce cas, l’entreprise peut vendre des immobilisation)

- ! : insensé de comparer l’évolution temporelle du résultat exceptionnel

- Il n’est pas en lien avec l’activité : il est donc peu révélateur

- Résultat avant impôts et participations :

- il est répartit entre les salariés

- 1967, pour les entreprises de plus de 50 salariés : = tenues d’attribuer une participation de leur bénéfice à leur personnel (si le résultat avant impot est négatif, pas de participation)

- Part de l’entreprise (impôt sur le bénéfice des société = 36.6 %)

- Part revenant aux actionnaires : voir résultat net

- Résultat net :

- Si l’entreprise est en perte, elle bénéficie d’un avoir fiscal qu’elle peut répartir sur les exercices suivants

- Si au cour de l’exercice suivant elle réalise un bénéfice, le crédit fiscal (valable 5 ans) va venir baisser son imposition

- = soit distribué aux actionnaires sous forme de dividendes soit mis en réserve (pour autofinancement)

- identique au résultat donné dans le compte de résultat

- taux de marge net = résultat net / CA.

- Une mesure complémentaire de la rentabilité : la capacité d’autofinancement : CAF :

- = flux annuel de revenus dégagés par l’entreprise au cour de son activité courante.

- = résultat net+ dotations aux amortissements et aux provisions

- reprises sur les amortissements et les provisions

+ VNC des éléments d’actifs cédés

- produits de la cession des éléments de l’actif

- Correspond à l’argent présent dans l’entreprise ie richesse de l’entreprise (les dotation et les reprises sur amortissement et provision sont dans l’entreprise, il faut en tenir compte)

- conditionne l’accès aux autres ressources de financement :

- si la CAF est élevée : pas de problème pour obtenir des capitaux de la part d’actionnaires ou de banques : la CAF garantie la capacité de remboursement.

- CAF / CA = Part de la Caf dans le CA.

- Exemple : le cas Moulineux : voir p.3

- Rentabilité économique, rentabilité financière et effet de levier :

- A partir de 5-10 % = bon signe

- Rentabilité = aptitude de l’entreprise, considérée comme un investissement, à produire un revenu.

Rentabilité économique : point de vue des apporteurs de capitaux :

- = résultat net / total du bilan

- on considère le total du bilan car il correspond à l’ensemble des capitaux propres apportés par les actionnaires et des dettes (créanciers) ie le total des capitaux investis dans l’entreprise.

- Variante : Résultat d’exploitation / total du bilan.

Rentabilité financière : point de vue des actionnaires

- = résultat net / fonds propres

- dépend de la structure financière des entreprises : de la part financière des dettes par rapport à celle de fonds propres : dettes/fonds propres.

- Effet de levier :

- Effet de levier et rentabilité des fonds propres :

- exemple : p.10-11

- Plus les ressources d’exploitations sont élevées, plus la rentabilité est élevée

- Formalisation mathématique de l’effet de levier : p.11

- Rf = re + (D/C) . (re-i)

- Exprime le lien entre rentabilité financière et rentabilité économique :

- La rentabilité financière dépend de la rentabilité économique

- Du levier financier (D/C)

- Et de la différence entre taux de rentabilité économique et taux d’intérêt ie comparaison entre rentabilité de l’investissement et coût de l’investissement.

- Si re> i : le recours à l’endettement est un moyen d’augmenter la rentabilité des capitaux propres : plus l’entreprise est endettée, plus la rentabilité financière est élevée.

- Si re < i : l’endettement réduit la rentabilité financière

- Effet de massue :

- Rentabilité financières A = B : ça la fait baisser un peu pour A et beaucoup pour B.

- Risque financier et risque d’exploitation :

- risque financier : risque couru par les entreprises du fait de leur financements.

- Seulement financé par K propres : pas de charges financières (A)

- K propres + dettes : B

- Effet de mode sur les structures de financement :

- L’entreprise doit dégager des fonds pour payer la charge financière : un risque existe du fait de l’incertitude des résultats d’exploitations.

- Le risque d’exploitation fait peser le risque que les résultats dégagés soit insuffisants pour les couvrir.

- Si les ventes sont inférieures aux prévisions : risque de pertes dues aux charges financières à rembourser : on a carrément un effet d’assommoir

- 99/2001 : recours à l’endettement

- 2001 : la croissance chute : effet de massue

- Risque d’exploitation :

- Point mort = niveau d’activité pour lequel le résultat de l’entreprise = 0.

- CA = niveau du chiffre d’affaire

- CF = charges fixes

- CV = charges variables = c . CA (c = coef)

- R = résultat.

- Il y a des charges fixes et des charges variables (qui dépendent du niveau d’activité) : o, risque alors le risque qu’une fluctuation des ventes fasse que le résultat soit insuffisant pour couvrir ces charges.

- Pour y faire face : on tente de déterminer un niveau de vente minimum permettant à l’entreprise de faire des bénéfices = point mort.

- Activité supérieure au point mort = bénéfices

- Activité inférieure au point mort = pertes

- R = CA – CF – CV

- R = CA (1-c) – CF

- 0 = CA (1-c) – CF

- CA ou point mort = CF/(1-c).

La solvabilité de l’entreprise : analyse du bilan :

- Une entreprise est insolvable quand le niveau de ses actifs est insuffisant pour rembourser ses dettes.

- Faillite = quand cet état se prolonge et que les créanciers demandent la liquidation des actifs de l’entreprise pour être remboursé.

- Une entreprise enregistrant des pertes peut survivre mais si la situation de paiement rentre dans un processus juridique de faillite = mort de l’entreprise…

- Soit elle est liquidée : disparition

- Soit elle est redressée : mise sous tutelle, revendue… dans ce cas, il y a des conséquences lourdes pour les créanciers, les salariés et les dirigeants d’origine

- Le bilan exprime la situation patrimoniale de l’entreprise à un moment donné en comptabilisant le total des ressources et des emplois de l’entreprise.

- Il faut faire des retraitements pour pouvoir l’analyser : on obtient alors le bien patrimonial et le bilan fonctionnel :

- Bilan patrimonial :

- Bilan fonctionnel :

- l’entreprise est perçue comme une entité juridique et comptable possédant un patrimoine.

- = inventaire des éléments de ce patrimoine

- on juge la solvabilité et la liquidité de l’entreprise

- L’entreprise est perçue comme une entité économique dont l’objet est la production de biens et services

- = approche en terme d’emplois des capitaux et des ressources utilisées

- l’activité est le résultat de différents cycles d’opération : exploitation, investissement, financement.

- But = comprendre le fonctionnement de l’entreprise.

L’analyse patrimoniale du bilan :

La structure du bilan patrimonial :

- Actif = liquide quand il est facilement convertible en monnaie sans perte de valeur.

- Bilan PCG : du moins au plus liquide.

- Passif = exigible quand la dette est arrivée à échéance et que le paiement est exigé. L’exigibilité dépend de l maturité de la dette et s’apprécie en fonction de la part relative des capitaux propres (non exigés), des dettes à LT et des dettes à CT.

- Bilan PCG : du moins au plus exigible.

- P.12.

- Retraitements : p.4 :

- ils sont nécessaires pour passer du bilan PCG au bilan patrimonial :

- Répartition du résultat :

- L’analyse se fait sur un bilan après répartition du résultat : une partie a été distribuée sous forme de dividendes aux actionnaires.

- Dividendes = payées rapidement : classées dans le bilan patrimonial dans les dettes à CT (moins d’un an)

- Le reste : en général est mis en réserve : classé dans les capitaux propres.

- Reclassement de l’actif et du passif en fonction de la liquidité et de l’exigibilité :

- Passif :

- Actif :

- Distinction entre dettes bancaires à CT et à MLT

- Dans les emprunts à LT une partie est exigible à CT

- Les provisions sont classées dans les dettes à MLT (car ce sont des dettes potentielles)

- Presque pareil que dans le bilan PCG

- Dans le PCG il y a trois colonnes : brut/amortissements et provisions/net

- Dans le bilan patrimonial on prend les valeurs nettes.

- Le diagnostic de risque de faillite :

- Analyse de la solvabilité : actif net et autonomie financière :

- La valeur du patrimoine de l’entreprise intéresse les propriétaire et les créanciers car l’actif est un gage de créance : si l’entreprise ne peut rembourser les créanciers se payent sur les actifs…

- On s’intéresse à l’actif net = actif – dette

- La valeur des actifs suffit-elle à rembourser a dette ? :

- Si l’actif net est positif : l’entreprise est solvable

- Si il est négatif : k’entreprise est insolvable : même si on vend l’ensemble de ses actifs ça ne suffira pas à rembourser les dettes.

- Notion d’autonomie financière :

- = fonds propres / total du bilan

- elle dépend du secteur d’activité et de la taille de l’entreprise : pour l’industrie c’est en général 20 %

- Notion de sécurité : les fonds propres sont un gage de sécurité pour les entreprises : ils sont considérés comme des amortisseurs de pertes : si ils sont faibles, l’entreprise à plus de chance d’être insolvable.

- Les fonds propres sont aussi un gage d’indépendance financière :

- Analyse de la liquidité et de l’exigibilité :

- Si l’entreprise a beaucoup de fonds propres elle dépendra moins de ses créanciers et de leurs conditions.

- Un problème de liquidité se pose quand une entreprise possède des dettes qui deviennent exigibles : elle doit être en mesure de rembourser

- Si elle n’est pas capable = situation de cessation de paiement : « crise de liquidité »

- Peut entraîner la liquidation de l ‘entreprise même si elle est rentable et qu’elle fait des bénéfices.

- Trois ratios mesurent la liquidité :

- Ratio de liquidité générale : actif à moins d’1 an / passifs à moins d’1 an

- Ratio de liquidité réduite : (actif à moins d’un an – stocks) / passif à moins d’un an

- Ratio de liquidité immédiate : (VMP + disponibilités) / passifs à moins d’un an

- Indépendance financière :

- On regarde si l’entreprise est capable de rembourser ses dettes grâce à ses actifs relativement liquides.

- Pour que la liquidité soit assurer on considère que les actifs à moins d’1 an soient supérieurs aux passifs à moins d’1 an ie ratio supérieur à 1.

- Plus le ratio est élevé, mieux c’est pour l’entreprise

- Stocks = valeur liquidative la plus incertaine

- Il n’y a pas de valeur idéale : il est important que l’entreprise dispose de liquidités immédiates mais ce serait relativement inefficace qu’elle en ait beaucoup (sa vocation n’est pas de faire de l’épargne)

- Il faut que le montant soit suffisant pour faire face aux dettes les plus exigibles.

- capacité d’endettement = k propres / emprunts structurels

- mesure la part de financement due aux fonds propres et aux emprunts

- emprunts structurels = dettes financières à MLT

- Il faut un équilibre entre les deux

- Les créanciers attendent qu’en plus de leur argent, l’entreprise fasse un effort propre

- Fonds propres = amortisseurs de pertes en plus.

- Les banques considèrent que ce ratio doit être supérieur à 1

- Capacité de remboursement = emprunts structurels / CAF

- = savoir si l’entreprise est capable de faire face à ses échéances de remboursement

- entreprise rembourse ses dettes gr^pace aux ressources qu’elle génère par son activité courante ie CAF.

- Idéal = ratio inférieur à 3.

- L’analyse fonctionnelle du bilan : p.12

- Le bilan fonctionnel conduit à ????? les emplois et les ressources selon leur participation aux cycles fondamentaux qui structurent les activités de l’entreprise.

- 3 cycles fondamentaux :

- cycle d’investissement :

- cycle d’exploitation :

- cycle financier :

- = tous investissements nécessaires à l’entreprise pour la production (on s’intéresse aux immobilisations de l’entreprise)

- activité courante de l’entreprise (de la livraison des matières 1ère au paiement des clients)

- opérations impliquant entreprise et investisseurs financiers (actionnaires et prêteurs)

- = contre-partie des deux autres cycles

- = Approche économique du bilan :

- Bilan =

- Découpage vertical : emplois et ressources

- Découpage horizontal :

- Le fonds de roulement :

- Les emplois stables : l’actif immobilisé :

- Emplois et ressources permanentes

- Emplois et ressources temporaires (= d’exploitation)

- Eléments les plus liquides et les plus exigibles

- Etude du cycle d’investissement : deux ratios :

- Intensité capitalistique = actif immobilisé / total bilan

- Taux d’amortissement = amortissements cumulés / immobilisations corporelles brutes

- Les ressources stables :

- Mesure la part des emplois permanents dans le bilan

- Fluctue selon le type d’activité : fort dans l’industrie, faible dans les services

- Traduit le degré de vétusté des immobilisations

- Plus le ratio se rapproche de 1 plus les immobilisations sont amorties, plus elles sont anciennes

- A interpréter en fonction du secteur d’activité

- = capitaux permanents

- capitaux propres

- provisions pour risques et charges

- emprunts à MLT = structurels

- Différence bilan patrimonial / structurel :

- Le passif à plus d’un an du bilan patrimonial ne correspond pas forcément aux capitaux permanents du bilan fonctionnel

- Bilan patrimoniale : la part à moins d’un an des emprunts bancaires à LT est incluse dans les ressources à moins d’un an

- Bilan structurel : pas de distinction entre la part à moins d’un an de ces dettes : ça reste des emprunts structurels.